|

Здравствуйте. Сколько даётся попыток на сдачу экзамена? Если я провалю первую, как потом начать снова? |

Кому нужна стратегия CRM? Применение CRM в различных сферах экономики

"Стратегия второго продукта" как мощный резерв доходности

Любой российский банк обладает огромным неиспользованным ресурсом, суть которого заключается в возможности продавать дополнительные продукты и услуги существующим клиентам.

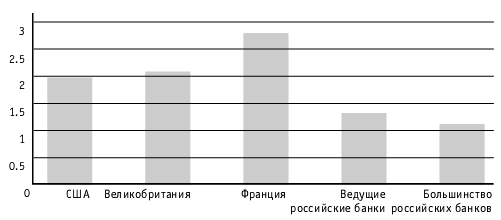

В США каждый клиент банка пользуется в среднем двумя продуктами (например, кредитная карта + накопительный счет). В некоторых странах Западной Европы среднее количество продуктов на каждого потребителя достигает 2,5–2,7. Среди российских банков клиент обычно пользуется одним продуктом (в большинстве случаев — это "обязательный" продукт, например расчетная зарплатная карта), в лучшем случае показатель количества продуктов на одного потребителя достигает 1,1–1,2. Это означает, что из 10 держателей зарплатных карт только один-два пользуются какими-либо дополнительными продуктами банка! И это при том, что линейка банковских продуктов, ориентированных на среднего розничного потребителя, может насчитывать десятки или сотни наименований...

Привлечение каждого нового клиента обходится слишком дорого, чтобы продать клиенту только один продукт!

- Выдача потребительских кредитов в размере 300–500 долларов сейчас обходится банку слишком дорого.

- Обслуживание одного ипотечного кредита обходится банку в среднем в 50–300 долларов.

- Для обслуживания каждой торговой сети необходимо содержать штат кредитных экспертов (для крупной розничной сети он может составлять до 50 человек).

Первый проданный продукт берет на себя основную долю маркетинговых расходов, снижая доходность клиента для банка. Продажа второго продукта клиенту в среднем обходится в пять раз дешевле, чем первого, соответственно, доходность любых последующих сделок с данным клиентом будет существенно выше.

Данная стратегия отвечает на вопрос, который задает большинство руководителей банков: нужно ли заниматься "низкодоходными" продуктами и регионами? Если издержки на запуск, например, потребительского кредитования существенно превышают доходы от каждого клиента (с учетом постоянно падающей средней ставки кредитования), то зачем вообще заниматься этим бизнесом?

В период активных поглощений в сфере финансовых компаний Восточной Европы в конце ХХ века капитализация приобретаемых финансовых структур была связана в большей мере с широтой филиальной сети и размерами клиентской базы, а не с финансовыми показателями. Западные банки, выступающие в роли покупателей, прекрасно понимали, что основные возможности роста в данном регионе связаны в первую очередь с возможностью продаж новых продуктов и услуг существующим клиентам этих финансовых компаний.

Способность банка эффективно предложить существующим клиентам более одного стандартного продукта (отсюда и название: "Стратегия второго продукта", как ориентированная на продажу каждому клиенту хотя бы одного дополнительного продукта) может привести к взрывному росту доходов при незначительных дополнительных издержках (продажи существующим клиентам, по статистике, обходятся в пять-семь раз дешевле, чем новым).

Данная стратегия должна обеспечить современной финансовой компании:

- Увеличение доли перекрестных продаж.

- Рост средств на счетах в силу более полного соответствия финансовых продуктов потребностям клиентов.

- Сокращение текучести клиентов благодаря повышению качества услуг.

- Совершенствование маркетинга благодаря современным технологиям интеллектуального анализа клиентской информации в точке принятия решения.

За счет повышения эффективности маркетинга и обслуживания клиентов достигается:

- Перекрестная продажа правильных продуктов правильным клиентам (пресловутый "второй продукт").

- Комплексное обслуживание клиента через разные каналы, увеличение доли самообслуживания клиентов.

- Сокращение сроков вывода новых продуктов на рынок и создание сбалансированного портфеля продуктов и услуг для удовлетворения потребностей клиентов.

Вопросы, которые решаются только на основе стратегии CRM

Сегодня банк сталкивается, с одной стороны, с необходимостью повышения качества работы с клиентами, причем не только с ключевыми, но и вообще со всеми. С другой стороны, с клиентом работают несколько подразделений, количество продуктов, которые могут быть предложены клиенту, также растет, бизнес усложняется.

Происходит фактическое смещение в сторону мелкого/среднего бизнеса, розницы; повышаются требования к качеству работы с клиентом в любой точке (центр, филиал). Необходимость более полно использовать потенциал существующей клиентской базы требует индустриальной революции во фронт-офисе.

Когда речь заходит об автоматизации клиентского взаимодействия в финансовых организациях, компании в первую очередь сталкиваются со следующими фундаментальными проблемами:

- Интеграция вороха информации из различных информационных источников.

- Управление разрозненными каналами информационного взаимодействия с клиентами.

- Предоставление интегрированных услуг по продажам и обслуживанию клиентов.

- Автоматизация рутинных фронт-офисных процессов взаимодействия.

Решение этих проблем возможно за счет использования так называемой "модели ценности клиентов".

Расчет доходности/ценности клиентов

Если посмотреть на типы клиентов, с которыми работает классическая финансовая организация, то увидим, что 60–70% из них, не являясь прибыльными, снижают ценность бизнеса в целом. Дальнейший анализ клиентской базы показывает, что 20% всех клиентов создают 2000% прибыли. На графике сравнения доходов и расходов видно, что прибыль компании складывается из прибыли 30–40% клиентской базы. Именно этот сегмент является наиболее интересным для удержания и расширения отношений. Наименее доходная часть клиентской базы — около 40% — требует другой стратегии взаимодействия, например перевода на более дешевые каналы взаимодействия (Интернет) или повышения тарифов для компенсации издержек.

Пример: в одной из крупнейших инвестиционных компаний Fidelity Investments более 51% активов приходится на 6% крупнейших клиентов.

Финансовая организация должна определить, какие из клиентов создают, а какие "съедают" прибыль, и разработать соответствующий план действий, например подобный тому, что приведен на схеме:

Понятие ценности клиента в широком смысле отличается от понятия доходности, в частности:

- Доходность/прибыльность рассчитывается на основе финансовых данных (и только финансовых данных).

- Ценность клиента рассчитывается на основе нескольких показателей (в том числе нефинансовых),

например:

- доходность;

- демография;

- корпоративные характеристики;

- приоритетность продвижения новых продуктов.

- Примером низкодоходного клиента с высокой ценностью может служить жена генерального директора крупного корпоративного клиента.

Информацию о ценности клиентов сложно собирать и поддерживать в актуальном состоянии, так как она не привязана к текущим операциям или счетам клиента, однако она всегда окупается. Во-первых, увеличиваются доходы за счет того, что:

- Усилия по удержанию клиентов нацелены на самых прибыльных.

- Расширены отношения с клиентами, приносящими максимальную отдачу.

- Ориентация идет на новых клиентов, которые наиболее вероятно, будут прибыльными.

Во-вторых, сокращаются издержки на обслуживание за счет:

- Перевода неприбыльных клиентов в разряд прибыльных или вывода их из круга обслуживания.

- Снижения расходов на сервис и поддержку каналов взаимодействия с клиентами, которые не приносят дохода.

Измерение ценности клиентов может не только увеличить доходность бизнеса за счет принятия правильных решений о клиентах, но и существенно увеличить эффективность корпоративной деятельности, включая ценообразование, сервис, дистрибуцию, продажи и маркетинг.

Приведем примеры того, как правильная информация о ценности клиентов "в нужное время и в нужном месте" может дать непосредственную отдачу.

- Агент в центре обслуживания клиентов не дает льготы и привилегии клиентам с низкой ценностью.

- Специалист по обслуживанию расставляет приоритеты в обслуживании и обработке запросов в соответствии с ценностью клиентов — к удовольствию наиболее доходных, увеличивая шансы на развитие и углубление отношений с ними.

- Менеджер по маркетингу разрабатывает новые кампании, ориентируясь на наиболее ценных клиентов, чтобы расширить их базу и улучшить отношения с ними, а также на низкодоходных, чтобы изменить их мотивацию.

Часто российские банки не способны сегментировать свою клиентскую базу и, соответственно, рассчитать ценность клиентов в силу следующих причин:

- Оценка доходности требует сегментации по большому числу параметров (не только финансовых).

- Банк не имеет полного списка своих клиентов (не путать со счетами, юридическими лицами и т.д.).

- Банк не знает полного списка продуктов, которыми пользуется данный клиент.

- Существующая система финансового учета нацелена на определение доходности продукта, а не заказчика.

- Необходим учет множества переменных величин: каналов продаж, используемых продуктов, финансовых и статистических показателей, принадлежности к той или иной группе. Учет всех этих параметров не ведется вообще или ведется в разделенных и слабоинтегрированных системах.