Интеллектуальные задачи в экономике

11.5.2.Особенности экспертных систем экономического анализа*

Архитектура экспертной системы экономического анализа (особенности формирования базы знаний, выбора методов логического вывода, пользовательского интерфейса) во многом зависит от целей и глубины анализа: внешнего (для сторонних организаций) или внутреннего (для самого предприятия).

Целью внешнего анализа предприятия является определение общего состояния предприятия, т.е. интерпретация его экономического положения с точки зрения выявления возможностей эффективного взаимодействия с ним внешних организаций. Таким анализом занимаются банки при выдаче кредитов, инвесторы при размещении своего капитала, фирмы - партнеры при осуществлении закупочно-сбытовой или подрядной деятельности.

Наиболее зарекомендовавшим себя методом внешнего анализа, интегрирующим множество различных экономических показателей предприятия, служит рейтинговый метод, который формирует "снизу – вверх" интегральную оценку финансового состояния предприятия.

Примером экспертной системы внешнего анализа является система оценки кредитоспособности предприятия EvEnt, в которой общая оценка кредитоспособности суммируется из оценок отдельных факторов с учетом их весовой значимости на общую оценку

где  - оценка влияния j - го фактора на i - й вышестоящий фактор по некоторой числовой шкале, а

- оценка влияния j - го фактора на i - й вышестоящий фактор по некоторой числовой шкале, а  - вес (коэффициент) влияния j – го фактора на i - й фактор.

- вес (коэффициент) влияния j – го фактора на i - й фактор.

------------------------------------------------------------------------------------------------

* При написании этого раздела использованы материалы из Интернет: Тельнов Ю.Ф. Информационные интеллектуальные системы. – М., 2004.

Правила базы знаний оценивают отдельные факторы, реализуя так называемый дизъюнктивный (независимый) подход к построению правил. Примеры правил имеют следующий вид:

IF: Управление = "удовлетворительно" THEN: Фин.состояние + = "удовлетворительно" cf 40 IF: Финансовая структура = "удовлетворительно" THEN: Фин.состояние + = "удовлетворительно" cf 60 IF: Ресурсы = "удовлетворительно" THEN: Фин.состояние + = "удовлетворительно" cf 50 . . . . . . . . . . . . . . . . . . . . . . . . . IF: Качество управления = "удовлетворительно" THEN: Управление + = "удовлетворительно" cf 80 IF: Структура управления = "удовлетворительно" THEN: Управление + = "удовлетворительно" cf 90

и т.д.

В качестве весов cf в данном примере используются факторы уверенности, поэтому вместо формулы при разработке аналогичной системы может применяться формула объединения факторов уверенности для дизъюнкции.

В результате внедрения системы EvEnt для 80 % ситуаций решения формируются без экспертов. Если раньше на оценку предприятия экспертом банка требовалось в среднем 2-3 недели, то после внедрения экспертной системы основные затраты стали связываться со сбором и вводом исходных данных в течение 2-3 дней, а собственно оценка предприятия занимает порядка 20 минут. При этом стоимость экспертизы в среднем сократилась с 10000 долларов до 1000 долларов.

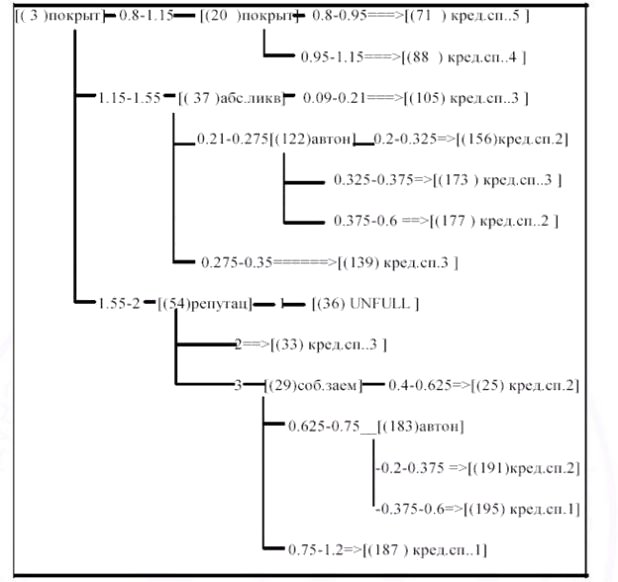

В качестве метода внешнего анализа может применяться также метод классификации ситуаций, когда по множеству признаков классификации, в качестве которых в данном случае выступает множество показателей деятельности предприятия, последовательно строится дерево решений, отражающее эту классификацию. В случае индуктивного вывода дерево решений строится по обучающей выборке автоматически. Пример классифицирующего дерева решений для оценки кредитоспособности предприятий, построенного в системе индуктивного вывода ИЛИС по обучающей выборке из 100 реально оцененных в одном из банков предприятий, представлен на рис.11.20. В обучающей выборке в качестве классифицирующих признаков использовались коэффициенты автономии, мобильности, отношения собственных и заемных средств, покрытия, абсолютной ликвидности, ликвидности, а также качественные признаки репутации и величины.

Классообразующим признаком является признак "Класс кредитоспособности" (1 - высший класс, 5 - низший класс). В результате обобщения примеров обучающей выборки часть признаков была формально отброшена: коэффициенты мобильности, ликвидности и величина предприятия, причем по различным ветвям дерева решений наблюдалась различная последовательность классификации.

Для каждой отдельной ветки дерева решения строится правило, в котором все признаки классификации последовательно связываются в конъюнкцию (&) факторов левой части правила (так называемый конъюнктивный подход), например:

IF: Кпокрыт. > = 1.55 & Kпокрыт. < 2 & Pепутац = 3 & Kсоб.заем. > = 0.625 & Kсоб.заем. < 0.75 & Kавтоном. > = 0.375 & Kавтоном. < 0.6 THEN: Кред.сп = 1

Ограничения метода классификации ситуаций (конъюнктивного подхода) по сравнению с рейтинговым методом (дизъюнктивным подходом) при использовании правил принятия решений связаны с необходимостью жесткого задания всех признаков классификации по соответствующему пути дерева решения. Отсутствие хотя бы одного из признаков может привести к неудаче логического вывода.

Для внутреннего экономического анализа свойственен поиск направлений повышения эффективности деятельности предприятия, т.е. диагностика узких мест и определение рекомендаций по их устранению.

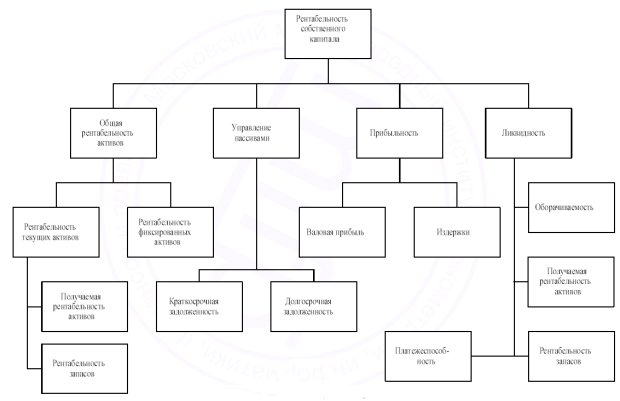

В основе диагностики лежит метод последовательной декомпозиции "сверху - вниз" или дезагрегации "целое - часть", когда проблема последовательно разбивается на подпроблемы, пока на каком-либо уровне не станет ясным, какая подпроблема в действительности имеет место. Примером применения декомпозиционного метода к построению экспертных систем служит система внутреннего финансового анализа FINEX (рис.11.21).

В случае применения экспертной системы внутреннего финансового анализа FINEX экспертиза осуществляется автоматически на основе введённых данных финансовой отчётности.

При этом анализ финансовых показателей выполняется последовательно по принципу "сверху - вниз" и "слева - направо" в соответствии с деревом взаимосвязи показателей. В случае обнаружения некоторого "узкого места" (неудовлетворительного значения показателя) может быть включен диалоговый режим работы экспертной системы, в котором система последовательно опрашивает пользователя на предмет качественной оценки тех или иных процессов, причем вопросы задаются в порядке, зависящем от предыдущих ответов.

Для проведения комплексного экономического анализа предприятия целесообразно комбинировать применение описанных выше методов к построению наборов правил. В МЭСИ разработан исследовательский прототип экспертной системы "Финансовый анализ предприятий" в среде интегрированного ППП Интерэксперт (GURU), реализующий и рейтинговый, и классификационный, и декомпозиционный методы анализа.

Функциями экспертной системы финансового анализа предприятия являются:

- Ввод и проверка правильности составления бухгалтерской отчётности;

- Анализ финансового состояния предприятия;

- Анализ результатов финансово-хозяйственной деятельности предприятия и диагностика эффективности использования ресурсов.

В ходе ввода и проверки бухгалтерской отчетности осуществляется логический контроль зависимостей различных статей баланса предприятия, отчета о финансовых результатах и их использовании, справки к этому отчету и приложений к балансу. При этом правила логического контроля выполняются последовательно по декомпозиционному методу.

Анализ финансового состояния предприятия предполагает комплексную рейтинговую и классификационную оценку платежеспособности и финансовой устойчивости предприятия.

Анализ результатов финансово-хозяйственной деятельности предусматривает оценку важнейших показателей рентабельности и оборачиваемости капитала. Диагностика эффективности использования ресурсов сводится к поиску отклонений в использовании основных и оборотных средств от нормативных значений с последующей декомпозицией анализа.

11.5.3. Экспертная система анализа финансового состояния предприятия

Общая схема оценки различных показателей в процессе анализа финансового состояния предприятия, реализованная в структуре базы знаний экспертной системы, представлена в виде дерева целей, связывающего цели финансового анализа со значениями финансовых показателей (рис.11.22).

Рассмотрим более подробно реализацию данной экспертной системы. Оценка финансового состояния предприятия может быть одной из следующих:

- отличной (оптимальный, но редко встречающийся результат, абсолютно устойчивое финансовое состояние, все показатели удовлетворяют нормальным ограничениям, ухудшения финансового состояния по сравнению с предыдущими периодами деятельности не отмечено);

- хорошей (нормальное финансовое состояние, чаще встречающийся результат, большинство показателей удовлетворяют нормальным значениям, платежеспособность предприятия в таком случае гарантирована);

- удовлетворительной (часто встречающийся результат, большинство показателей удовлетворяют нормальным значениям или имеют место незначительные отклонения, может быть отмечена тенденция к ухудшению финансового состояния, финансовая устойчивость удовлетворительная);

- неудовлетворительной:

- в допустимых пределах (большинство показателей не удовлетворяет нормальным значениям, однако не замечено тенденции к общему ухудшению финансового состояния, могут быть лишь отдельные незначительные ухудшения по отдельным показателям, возможно постепенное улучшение положения);

- кризисной (предприятие на грани банкротства: баланс абсолютно неликвиден, финансовые показатели не удовлетворяют нормальным значениям, необходимы немедленные меры по санации предприятия).

При проведении экспертизы необходимо учитывать ряд факторов, оказывающих влияние на финансовое состояние предприятия:

- уровень и состав (по срокам погашения) обязательств;

- уровень и состав (в разрезе ликвидности) собственных средств;

- общая тенденция развития предприятия (изменения в структуре отчетности по сравнению с предшествующими периодами деятельности);

- особенности вида деятельности (отрасли) предприятия;

- общеэкономические факторы (например, уровень инфляции).

Так, для получения итоговой оценки финансового состояния требуется выделить промежуточные этапы анализа (подцели):

- оценка ликвидности - это анализ платежеспособности предприятия с точки зрения краткосрочной перспективы, оценка средств предприятия, достаточных для уплаты долгов по всем краткосрочным обязательствам и одновременного бесперебойного осуществления процесса производства и реализации продукции;

- оценка финансовой устойчивости представляет собой анализ с точки зрения долгосрочной перспективы, оценку финансовой обеспеченности бесперебойного процесса деятельности в перспективе и степени зависимости предприятия от внешних кредиторов и инвесторов. Финансовую устойчивость предприятия определяет соотношение основных и оборотных средств (запасов и затрат) и величин собственных и заемных источников их формирования.

При нахождении значений сформулированных подцелей и оценке финансового состояния в целом следует принимать во внимание, что невозможно точно установить, насколько удовлетворительными (неудовлетворительными) являются те или иные значения показателей.

Кроме того, сами нормативные значения некоторых финансовых показателей, на основании которых строятся выводы, зависят от множества обстоятельств: структуры баланса, особенностей деятельности предприятия, экономической ситуации в стране. Поэтому, несмотря на то, что все возможные исходы решения проблемы могут быть описаны, они оцениваются с некоторой степенью уверенности (достоверности). При этом задача оценки финансового состояния предприятия приобретает нечеткий характер.

Оценка ликвидности (платежеспособности) получается как по обобщенным показателям (финансовым коэффициентам) в результате их проверки на соответствие нормативным ограничениям, так и на основе соотношений статей актива и пассива баланса (ликвидности баланса).

Для оценки такого баланса кроме простого (приближенного) метода группировки существует более точный метод нормативов-скидок. При расчете показателей платежеспособности используются следующие формулы:

1) Финансовые коэффициенты ликвидности:

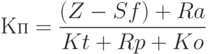

а) коэффициент абсолютной ликвидности (Кал):

где D - денежные средства и краткосрочные финансовые вложения;

Kt - краткосрочные кредиты и заемные средства;

Rp - расчёты и прочие пассивы;

Ko - ссуды, не погашенные в срок.

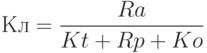

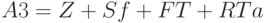

б) коэффициент ликвидности (Кл):

где Ra - денежные средства, расчёты и прочие активы.

в) коэффициент покрытия (Кп):

где Z - запасы и затраты;

Sf - расходы будущих периодов;

Ra - денежные средства, расчёты и прочие активы.

Оценка коэффициентов ликвидности для промышленных предприятий осуществляется на основе проверки ограничений.

Коэффициент абсолютной ликвидности:

- Кал <= 0,2 - неудовлетворительное значение c уверенностью 50%;

- Кал > 0,2 и <= 0,7 - "удовлетворительно" с уверенностью 30%;

- Кал > 0,7 и <= 1,0 - "удовлетворительно" с уверенностью 50%;

- Кал > 1,0 - "удовлетворительно" с уверенностью 30%.

Коэффициент ликвидности:

- Кл <= 0,6 - неудовлетворительное значение c уверенностью 60%;

- Кл > 0,6 и <= 0,8 - "удовлетворительно" с уверенностью 40%;

- Кл > 0,8 и <= 1,0 - "удовлетворительно" с уверенностью 60%;

- Кл > 1,0 - "удовлетворительно" с уверенностью 40%.

Коэффициент покрытия:

- Кп <= 1,0 - неудовлетворительное значение c уверенностью 70%;

- Кп > 1,0 и <= 2,0 - "удовлетворительно" с уверенностью 50%;

- Кп > 2,0 и <= 3 - "удовлетворительно" с уверенностью 70%;

- Кп > 3,0 - "удовлетворительно" с уверенностью 50%.

2) Ликвидность баланса:

а) Расчёт ликвидности баланса простым методом:

- наиболее ликвидные активы

;

; - быстрореализуемые активы

;

; - медленно реализуемые активы

,

где

,

где  - расходы будущих периодов,

- расходы будущих периодов,

- долгосрочные финансовые вложения,

R

- долгосрочные финансовые вложения,

R - расчеты с участниками (учредителями);

- расчеты с участниками (учредителями); - наиболее срочные пассивы

;

; - краткосрочные пассивы

;

; - долгосрочные и среднесрочные пассивы

,

где

,

где  - долгосрочные и среднесрочные кредиты и заемные средства,

RTp - расчёты за имущество;

- долгосрочные и среднесрочные кредиты и заемные средства,

RTp - расчёты за имущество;

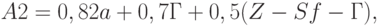

б) Расчёт ликвидности баланса методом нормативов скидок:

где Г - готовая продукция;

Для обоих методов оценки ликвидности баланса рассчитываются платежные излишки/недостатки по следующим формулам:

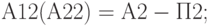

- платежный излишек/недостаток наиболее ликвидных активов:

- платежный излишек/недостаток быстрореализуемых активов

- платежный излишек/недостаток медленно реализуемых активов

В общей оценке платежеспособности наибольшее значение придается оценке баланса ликвидности по сравнению с оценкой коэффициентов ликвидности, например, факторы уверенности назначаются в соотношении 2 к 1. В оценке баланса ликвидности метод нормативов - скидок играет уточняющую роль, он лишь немного увеличивает хорошие значения и уменьшает плохие значения ликвидности.

Оценку баланса ликвидности можно представить в виде следующей матрицы ("+" - избыток, "-" - недостаток):

| А11 | А12 | А13 | Оценка | Уверенность |

|---|---|---|---|---|

| + | + | + | Удовл. | 100 |

| + | + | - | Удовл. | 80 |

| + | - | + | Удовл. | 75 |

| - | + | + | Удовл. | 70 |

| - | - | - | Неудовл. | 100 |

| - | - | + | Неудовл. | 75 |

| - | + | - | Неудовл. | 70 |

| + | - | - | Неудовл. | 60 |

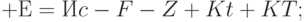

Оценка финансовой устойчивости формируется из оценок трёхкомпонентного показателя типа финансовой ситуации, определяющего покрытие основных и оборотных средств собственными и заемными финансовыми источниками, а также оценок коэффициентов устойчивости по сравнению с нормативными значениями. Основное влияние на финансовую устойчивость при этом оказывает оценка трёхкомпонентного показателя примерно в соотношении 2 к 1. При расчёте показателей финансовой устойчивости используются следующие формулы:

1) Трёхкомпонентный показатель типа финансовой ситуации:

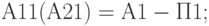

- излишек/недостаток собственных оборотных средств:

- излишек/недостаток собственных, долгосрочных и среднесрочных заемных средств:

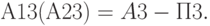

- излишек/недостаток общей величины основных источников формирования запасов и затрат:

Полученное значение трёхкомпонентного показателя может характеризовать состояние финансовой устойчивости как:

- абсолютно устойчивое: запасы минимальны, если

- нормальное: нормальные величины запасов, если

- неустойчивое: избыток запасов, если

Такое состояние можно восстановить путём привлечения долгосрочных и среднесрочных кредитов и заемных средств или обоснованным снижением уровня запасов;

- кризисное: чрезмерная величина неподвижных и малоподвижных запасов, если

В этом случае денежные средства, краткосрочные ценные бумаги и дебиторская задолженность не покрывают даже кредиторской задолженности и просроченных ссуд.

2) Коэффициенты финансовой устойчивости предприятия:

- коэффициент автономии:

где В - итог актива и пассива баланса;

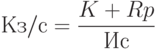

- коэффициент соотношения заемных и собственных средств:

- коэффициент маневренности:

- коэффициент обеспеченности запасов и затрат собственными источниками финансирования:

Оценка коэффициентов финансовой устойчивости для промышленных предприятий осуществляется на основе проверки ограничений:

Коэффициент автономии:

- Ка <= 0,2 - неудовлетворительное значение с уверенностью 100%;

- Ка > 0,2 и <= 0,5 - "удовлетворительно" с уверенностью 75%;

- Ка > 0,5 - "удовлетворительно" с уверенностью 100%.

Коэффициент соотношения заемных и собственных средств:

- Кз/с < 0,7 - удовлетворительное значение с уверенностью 100%

- Кз/с >= 0,7- неудовлетворительное значение с уверенностью 100%

Коэффициент маневренности:

- Км = 0,5 - удовлетворительное значение с уверенностью 100%;

- Км <> 0,5 - неудовлетворительное значение с уверенностью 100%.

Коэффициент обеспеченности запасов и затрат собственными источниками финансирования:

- Коб <= 0,6 - неудовлетворительное значение с уверенностью 100%;

- Коб > 0,6 и <= 0,8 - удовлетворительное с уверенностью 100%;

- Коб > 0,8 - удовлетворительное с уверенностью 80%.

Оценки показателей платежеспособности и финансовой устойчивости корректируются в зависимости от оценки тенденции развития предприятия (динамики значений показателей). При этом производится сравнение показателей отчётного периода со средней величиной этих показателей за предшествующий период деятельности предприятия с учётом инфляционных процессов. В случае улучшения значений показателей коэффициент уверенности удовлетворительной оценки увеличивается, предположим, на 10%, а в случае ухудшения коэффициент уверенности, соответственно, уменьшается.

Проверка ограничений на значения отдельных показателей и их последующая оценка задается в виде правил базы знаний в следующей форме:

Если: <посылка> То: < заключение > Уверенность < значение >, например:

Если: А11 > 0 и A12 > 0 и A13 > 0

То: Ликвидность баланса = "Удовлетворительна" Уверенность 100.

В случае независимого воздействия на оценку некоторой целевой переменной нескольких показателей (соответственно нескольких правил, оценивающих эту переменную) коэффициент уверенности (КУ) итоговой оценки формируется рейтинговым методом по формуле нормализованного сложения:

Например, коэффициент уверенности оценки ликвидности на основе значений финансовых коэффициентов ликвидности рассчитывается следующим образом:

Кал = 1,1 -> Ликвидность коэф-в = "Удовлетвор." Уверенность 30 Кл = 1,5 -> Ликвидность коэф-в = "Удовлетвор." Уверенность 40 Кп = 3,1 -> Ликвидность коэф-в = "Удовлетвор." Уверенность 50

Ликвидность коэф-в = "Удовлетвор." Уверенность 79

Влияние нескольких факторов на оценку некоторого показателя финансового состояния можно также представить в виде правил базы знаний, в посылке которых находится конъюнкция данных факторов, например:

IF: Ликвидность коэф-в = "Удовл." AND Ликвидность баланса = "Удовл." THEN: Платежеспособность = "Удовл." cf 100 IF: Ликвидность коэф-в ="Неудовл." AND Ликвидность баланса ="Удовл." THEN: Платежеспособность = "Удовл." cf 80 IF: Ликвидность коэф-в="Удовл." AND Ликвидность баланса="Неудовл." THEN: Платежеспособность = "Удовл." cf 40 IF: Ликвидность коэф-в="Недовл." AND Ликвидность баланса="Недовл." THEN: Платежеспособность = "Неудовл." cf 100 IF: Платежеспособность="Удовл." AND Финанс.устойчивость ="Удовл." THEN: Финансовое состояние = "Удовл." cf 100 IF: Платежеспособность = "Неудовл." AND Финанс. устойчивость="Удовл" THEN: Финансовое состояние = "Удовл." cf 50 IF: Платежеспособность="Удовл." AND Финанс. устойчивость ="Неуд." THEN: Финансовое состояние = "Удовл." cf 20 IF: Платежеспособность="Неудовл." AND Финанс.устойчивость="Неуд." THEN: Финансовое состояние = "Неудовл." cf 100

Объединение коэффициентов уверенности значений показателей для таких правил осуществляется следующим образом:

- из коэффициентов уверенности посылки правила выбирается минимальный;

- коэффициенты уверенности посылки и заключения правила объединяются по формуле:

Например, коэффициент уверенности удовлетворительного финансового состояния предприятия на основе значений платежеспособности и финансовой устойчивости рассчитывается следующим образом:

Платежеспособность = "Удовл." Уверенность 60 Финанс. устойчивость = "Неудовл." Уверенность 70 ----------------------------------------------------------------------------- Посылка правила Уверенность 60 Заключение правила Уверенность 20 ----------------------------------------------------------------------------- Финансовое состояние = "Удовл." Уверенность 12

Решение задачи оценки финансового состояния предприятия с помощью экспертной системы сводится к выборке из базы знаний на основе известных исходных данных взаимосвязанной цепочки правил логического вывода заключения.

В процессе эксплуатации экспертной системы допускается настройка базы знаний на особенности предприятия путём интерактивного введения нормативных ограничений и оценивающих коэффициентов уверенности. Программная реализация предусматривает интегрированное использование экспертной системы совместно с расчетными процедурами, использующими необходимую информацию непосредственно из базы данных.